小额贷款行业前景趋势及投资策略分析

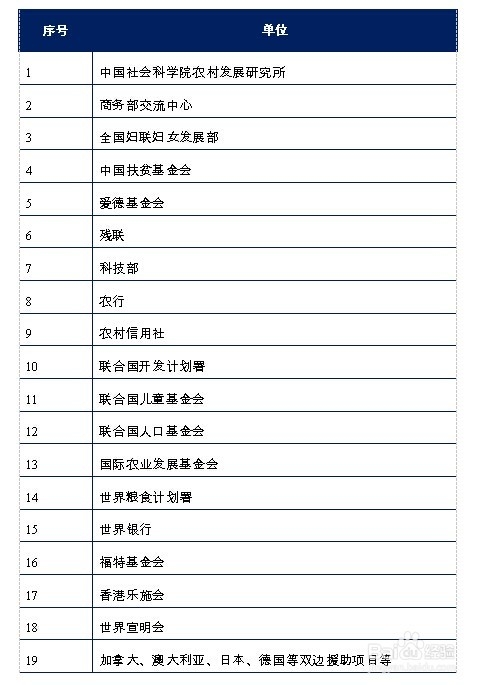

1、中国小额贷款参与机构中国小额贷款主要参与机构如下:

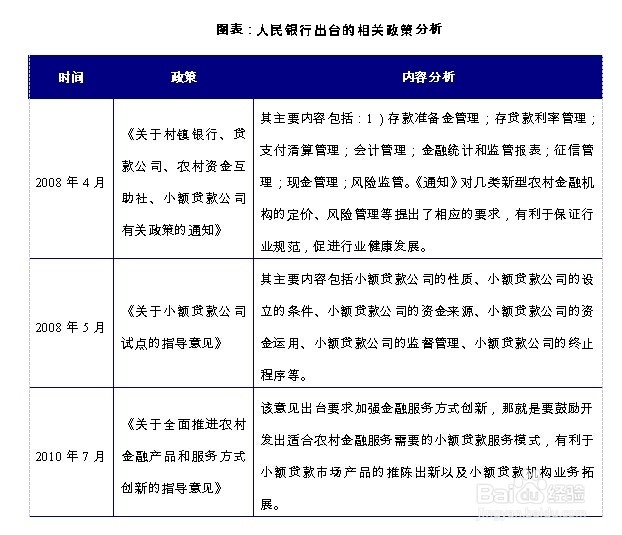

2、中国小额贷款行业发展环境分析1、国务院出台的相关政策◆2004-2012年中央一号文件解析1犬匮渝扮)主要内容:从2004年充全煲镆起,“中央一号”文件提出,要调整农业结构,扩大农民就业,加快科技进步,深化农村改革,增加农业投入,强化对农业支持保护,力争实现农民收入较快增长,尽快扭转城乡居民收入差距不断扩大的趋势,到2012年,“中央一号”文件突出强调农业科技创新,把推进农业科技创新作为“三农”工作的重点。连续九年的中央一号文件都锁定在“三农问题”。2)小额贷款机会首先,一号文件对农业的支持和重视要求金融机构加大对三农的支持;其次,明确提出了要支持小额贷款组织的发展;最后,农村金融服务体系完善的需要也必须要发展小额贷款组织以解决农村金融信贷配给不足的问题。◆税收政策目前,小额贷款公司需要缴纳的税种包括应税所得25%的企业所得税、20%的股东个人所得税、收入5%的营业税、营业税7%的城建税和3%的教育费附加、合同金额0.005%印花税、收入0.1%的提围费等。2、人民银行出台的相关政策

3、中国小额贷款行业发展状况分析根据前瞻产业研究院数据显示:自2008年5月中国人民银行、银监会发布《关于小额信贷公司试点的指导意见》以来,中国的小额贷款公司发展迅速,公司数量由2008年底的不到500家,发展到2012年12月末的6080家,从业人员规模达到70313人。截至2013年末,全国共有7839家小额贷款公司,贷款余额达8191.27亿元。

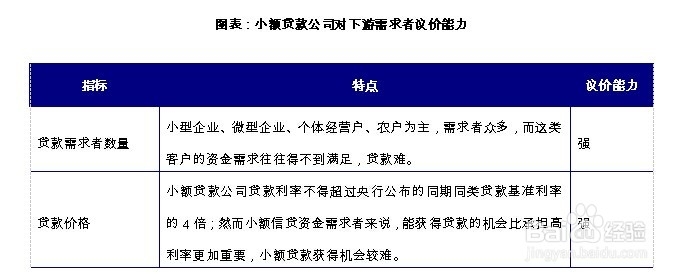

4、小额贷款行业五力模型竞争分析(一)小额贷款行业对资金需求者的议价能力小额信贷潜在的小额信贷需求主体主要包噢谙坟吕括农户、个体经营户、微型企业、小型企业等被排除在正规金融机构以外的客户群体。1)农村金融需求大目前我国农村金融市场上存在较强的金融抑制,农村正规金融体系还不能满足农户信贷需求,从而存在着严重的“信贷配给”。农户的资金需求巨大,但农村信用社的市场占有率很低,留下的贷款需求空间非常大。农村非正规借贷很活跃,间接表明农村小额信贷市场空间很大。2)中小企业资金供给缺乏我国中小企业数量巨大,数量呈现出上涨的趋势,融资需求旺盛,但小型企业、微型企业融资难问题一直是制约其发展的瓶颈因素。据调研,大多数小额贷款公司在其成立不久时,其注册资本金就发放一空,面临断粮停业的局面,资金往往以较高利率(约16%年利率)发放。这表明大多数小额贷款公司的客户(主要是小企业和农户)都不能及时的以正常利率从正规金融体系得到足够融资。小额贷款公司从2008年以来的飞速发展,证明了我国小额信贷市场融资需求压抑已久,且总量很大3)贷款机会重要性高于贷款利率目前我国设定小额贷款公司贷款利率不得超过央行公布的同期同类贷款基准利率的4倍,这是对小额信贷客户议价能力的一种保护。但利率市场化是我国未来的发展方向。从实践上来看,对小额信贷资金需求者来说,能获得贷款的机会比承担高利率更加重要。由于缺乏贷款的抵押品,没有规范的财务报表,这些群体被排除在正规金融机构之外,很难有获得信贷服务的机会。同时,由于小额信贷资金需求者需要的大部分是短期资金,周转很快,实际承担的利率比收益率要低很多。因此,小额信贷资金需求者愿意也有能力承担较高的利率水平。因此,小额信贷资金需求者对贷款产品议价控制能力差,利率议价的主动权掌握在小额信贷机构手中。因此,小额信贷行业的供应商的议价能力非常强。

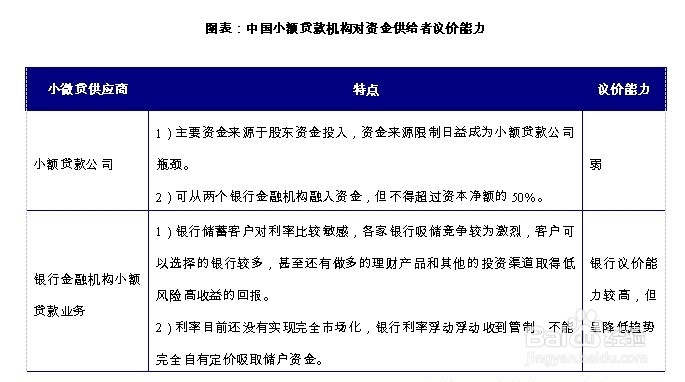

5、(二)小额贷款行业对资金供给者的议价能力1)小额贷款公司对商业银行议价能力。首先,小额贷款公司对商业银行的重要性很低,小额贷款公司的融资规模占商业银行业贷款资产规模的比重太少,小额信贷行业并非商业银行业的主要客户。其次,资金对小额贷款公司而言是主要的投入品,而其他的融资渠道少。最后,作为资金供应方的商业银行业有客户群下移的趋势,挤占小额贷款公司市场的现实威胁。目前小额贷款公司的融资成本。因此:小额贷款供应商对资金供给者的议价能力较弱。

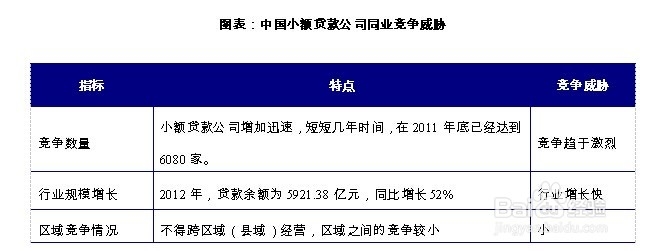

6、(三)小额信贷行业的潜在进入者的威胁力分析以小额贷款公司为例,自2008年5月人民银行、银监会发布《关于小庞诌桃趋额贷款公司试点的指导意见》以来,小额贷款公司异军突起。2011年末,全国各地已设立小额贷款公司已经达到4282家。其他新型农村金融机构日益增加。因此,从以上数据来看,新进入小额信贷行业的小额贷款公司数量很多,增长速度非常快。但是小额信贷市场处于初期发展阶段,小额信贷的需求巨大,市场需求有较大的增长率,新进入的小额贷款公司根本不能满足市场融资需求。同时,先进入小额信贷机构的小额贷款公司,可以通过服务质量、产品特色建立品牌认同度,赢得顾客忠诚,使得新进入行业必须面对消费者产品忠诚度的冲击,会减少新进入者的威胁。此外,政府对小额贷款公司进入行业有一定的限制与监管要求,能缓解新进入者的威胁力。

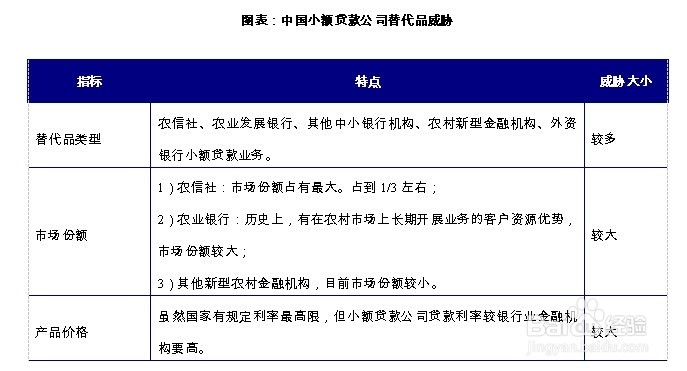

7、(四)小额信贷行业的替代品威胁力分析这里从小额贷款公司的角度来分析替代品威胁。替代品威胁主要来自农信社、农业发展银行、其他中小银行机构、农村新型金融机构、外资银行等。这几类机构有着共同的客户和相似的产品,具有较强的替代性。在小额信贷行业中,小额贷款公司有着自身的优势,具有产权清晰、治理结构完善、开办成本低等。但是最重要的是小额贷款公司是由市场需求推动而形成的,不是依靠行政命令推行的。没有设立金融机构的县域与乡镇是市场选择优化的结果。

8、(五)小额信贷行业的现有竞争者分析鉴于小额信贷的市场需求巨大,需求增长较快,尽管小额贷款公司的数量发展相当迅速,也无法满足市场需求,现有小额贷款公司的竞争并不是激烈的。此外,很多省份明确规定小额贷款公司不得跨区域(县域)经营,有利于规范小额贷款公司的有序竞争。